Guillem Castell. Publicado en Alternativas Económicas

Se argumenta que el coste de la renta básica universal (RBU) en Cataluña es inasumible, porque implicaría alrededor de unos 50.000, 60.000 o 70.000 millones de euros, según quién lo comunique y cuándo lo haga. En el debate político y público derivado de la enmienda para suprimir el artículo 58 de la Ley de acompañamiento de los presupuestos de 2023, que creaba la asignación monetaria del Plan piloto para crear esta ayuda incondicional en Cataluña, se ha cifrado en 65.000 millones de euros, o en más de 50.000 millones de euros, según el interlocutor.

Son cifras muy elevadas, que se obtienen de un cálculo tan simple como multiplicar un importe (por ejemplo, 800 euros mensuales) por el número de personas adultas que existen, y otro importe (por ejemplo, 300 euros) por el número de menores de edad de Cataluña. El coste representa más del 100 % del presupuesto de la Generalitat de Catalunya.

Un cálculo mal hecho

Estimar el coste de la implantar una RBU de esta forma no es realista y puede generar confusión. Al calcular el coste real de una renta básica hay que tener en cuenta que la medida puede sustituir parte del gasto actual en prestaciones. También permitiría una reorganización administrativa en la gestión de las prestaciones económicas, hecho que conllevaría cierto ahorro económico.

Por lo tanto, el coste que, a día de hoy, supondría una RBU no se puede calcular, de ninguna forma, con una simple multiplicación entre la población y el importe. La aplicación de una RBU con una cuantía suficiente sí que implicaría un gasto adicional notable, pero lejos de las cifras sobrevaloradas que se utilizan para criticar la medida.

Estimaciones del coste neto de una RBU

Cómo se financia este coste adicional es precisamente uno de los temas más relevantes en el proceso de diseño de la política. También es uno de los elementos que permite diferenciar distintas propuestas de renta básica universal.

En este sentido, destacan las propuestas que apuestan para que el coste adicional lo financie la población que dispone de más recursos. Así, también se conseguiría redistribuir la riqueza.

Algunos autores proponen que el coste extra de la RBU lo pague la población con más recursos

El diseño de la financiación de la RBU permite distinguir qué tipo de medida se está planteando

Se han llevado a cabo distintas estimaciones. Más allá de la simplicidad de multiplicar la población y el importe individual, hay que tener en cuenta que hay gastos existentes que servirían para financiar la RBU (por ejemplo, parte de las prestaciones económicas vigentes), dinero que se podría obtener de la supresión o modificación de elementos del sistema fiscal vigente (por ejemplo, la supresión de beneficios fiscales o la modificación de impuestos existentes) y dinero que se podría obtener de nuevos instrumentos recaudatorios u otras medidas (por ejemplo, nuevos impuestos sobre los grandes patrimonios, las transacciones financieras o los combustibles fósiles).

Para estimar, de forma más realista, el coste adicional que podría suponer la aplicación de una RBU, hay que tener en cuenta estos grupos de fuentes de financiación.

Algunas propuestas de RBU contemplan las tres fuentes; otras, en cambio, se limitan a tener en cuenta alguna de ellas (normalmente, el gasto ya existente destinado a prestaciones económicas).

En Amat y Ferràs (2019) se compilan los estudios o propuestas de financiación de una renta básica universal tanto en el contexto catalán como en el español. Por una parte, la simulación de Badenes et al. (2018) no genera coste adicional, ya que la cuantía de la RBU es baja, de 295 euros al mes, debido a que se financia con los recursos que en el sistema vigente se dedican a las prestaciones económicas.

También el documento de Doménech (2017), donde se parte de la propuesta de Arcarons et al. (2016, 2017a), aunque solo para estimar el coste total, ya que, a diferencia de esta propuesta, no se considera la modificación del sistema fiscal. Así, en Doménech (2017) solo se tiene en cuenta el gasto total de la medida y el ahorro derivado de los recursos que ya se destinan a prestaciones económicas, que quedarían subsumidas en la RBU. El coste neto de aplicar una RBU con un importe anual de 7.471 euros por adulto y de una quinta parte para los menores de edad, en el caso de España, ascendería a los 187.870 millones de euros, un 17,4 % del PIB.

El coste adicional de una RBU es relevante, del 3,5% del PIB, pero está lejos de ser inviable

Varios autores proponen modificar el IRPF para establecer un tipo impositivo único del 49%

Por otra parte, vale la pena desarrollar la propuesta de Arcarons et al. (2016, 2017a), en la que se detalla un modelo de financiación con datos de 2010 para el Estado español sin incluir Navarra y el País Vasco. En Arcarons et al. (2013, 2014) se replica la propuesta con datos de 2010 para Cataluña. En este modelo, los autores establecen una RBU equivalente al indicador de renta de suficiencia de Cataluña (IRSC), de 7.968 euros anuales para las personas mayores de edad, y de una quinta parte de este importe para los menores de edad. La cuantía de la RBU que se percibe está exenta de tributar en el impuesto sobre la renta de las personas físicas (IRPF). Además, el gasto público del resto de partidas, como la sanidad y la educación, se mantiene.

Del 3,4% al 3,5% del PIB

Tal y como se ha presentado más arriba en el Cuadro 1, una parte del presupuesto total de la medida se obtiene del gasto existente en prestaciones económicas y el correspondiente ahorro en costes de gestión y administración, y de la supresión de los mínimos personales y familiares y los beneficios fiscales en el IRPF. El importe restante es el verdadero coste adicional de implantar la RBU detallada.

La propuesta con los datos del Estado español se sitúa en los 34.232 millones de euros, un 3,4 % del PIB, mientras que, en el caso de Cataluña, en los 7.700 millones de euros, un 3,5 % del PIB. El importe del coste adicional es relevante, pero lejos de las cifras que se presentan para argumentar que una RBU es financieramente inviable.

Reformar el IRPF

Una vez identificado el coste neto de implantar una renta básica universal, se tiene que buscar la forma de financiarlo. En Arcarons et al. (2013, 2014, 2016, 2017a) los autores proponen modificar el IRPF para establecer un tipo impositivo único del 49 %, además de integrar los rendimientos de la base del ahorro a la base general.

Aunque podría parecer que establecer un tipo único para toda la población es regresivo, el hecho de que la RBU esté exenta hace que el tipo efectivo resultante sea más progresivo.[1] Por lo tanto, en este caso la propuesta es financiar la implantación de una RBU mediante una reforma que aumente la progresividad del IRPF. De este modo, todo el mundo recibiría una RBU, pero la población más rica sería la que financiaría la política. Todo el mundo recibiría, por ejemplo, 800 euros adicionales al mes, pero la población con más recursos pagaría más de 800 euros adicionales de impuestos al mes.

Por lo tanto, no todo el mundo sería perceptor neto, sino que algunos serían contribuyentes netos: reciben la RBU, pero debido a la reforma fiscal acaban pagando un importe en calidad de impuestos más elevado del que reciben de RBU.

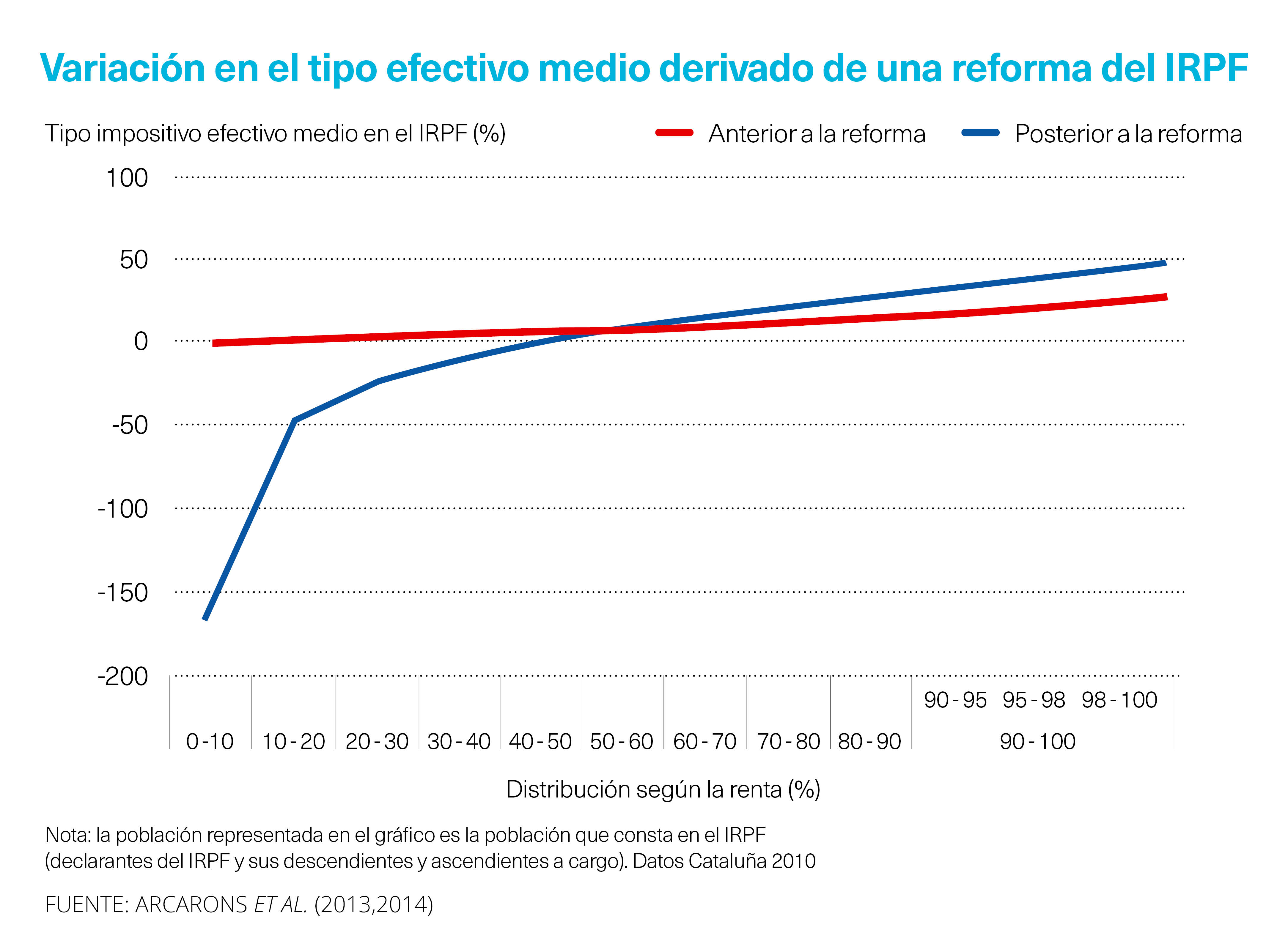

Gráfico 1

No reducir el gasto en servicios públicos

Además, cabe recordar que otra de las características de la propuesta de financiación detallada es que el resto de partidas del presupuesto público quedan intactas. En ningún caso se reduce el gasto en servicios públicos fundamentales, como la educación o la sanidad, tal y como en algunas ocasiones se argumenta en contra de la RBU.

En el Gráfico 1 se presenta el cambio en el tipo impositivo efectivo del IRPF, según el nivel de renta, causado por la aplicación de una RBU en Cataluña según la propuesta de tipo único del IRPF del 49 % (el resultado con los datos para el Estado español es similar, ver Arcarons et al., 2016, 2017a).

Dado el carácter progresivo de la reforma, el 10 % con menos renta de la distribución es el grupo que se ve más beneficiado, ya que pasa de un tipo efectivo medio del 0,21 % a un tipo medio del -163,95 %. El hecho de que el tipo sea negativo se debe a que el importe de la RBU está exento del IRPF.

Esto es un cambio sustancial en comparación con el IRPF actual, en el que el tipo impositivo nunca puede ser negativo. El tipo efectivo medio posterior a la reforma se mantiene con el signo negativo para el resto del 40 % de la parte baja de la distribución. Entre el 40 % y el 60 % de la distribución el tipo medio resultante es positivo, aunque inferior al tipo previo a la reforma. Por el contrario, en el 40 % de la parte alta el tipo efectivo medio es más elevado que el anterior a la reforma, hecho que refleja su contribución en la financiación de la RBU.

El 10% de la población con menos renta sería el grupo más beneficiado por la medida

Aunque todo el mundo percibiera la RBU, la parte de la población más rica sería contribuyente neta

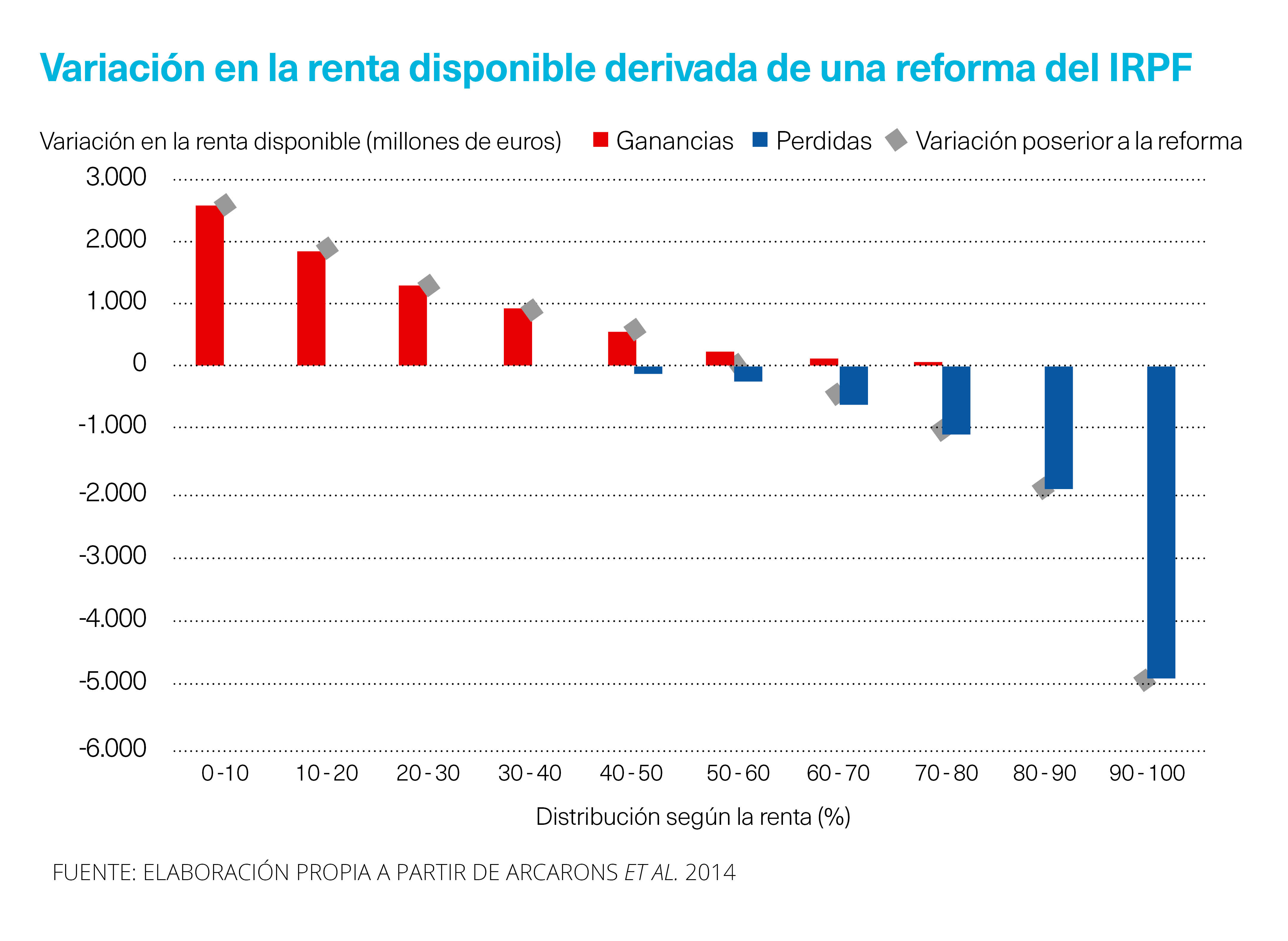

Gráfico 2

En el Gráfico 2 se presenta el cambio en la renta disponible posterior a la reforma. De forma parecida al gráfico anterior, la variación en la renta presenta un carácter claramente progresivo. El 10 % con menos renta sería quien más se beneficiaría de la reforma, y obtendría una ganancia de 2.557 millones de euros. El 10 % con más renta sería quien más contribuiría, aportando 4.963 millones de euros adicionales para financiar la RBU.

No obstante, hay que tener en cuenta que estos importes son en valores absolutos. Dado su nivel inicial de renta, lo que supone una ganancia de, por ejemplo, 1 millón de euros para los primeros no tiene nada que ver con la pérdida que supone 1 millón de euros para los segundos.

Para poder comparar lo que representan las ganancias y las pérdidas para cada 10 % de la distribución, en el Gráfico 3 se muestra la variación de renta respecto a la renta bruta anterior a la reforma. De esta forma, se puede observar que los 2.557 millones de euros de ganancias del 10 % con menos renta representan un 164,1 % de su renta inicial o que los 1.872 millones de euros del siguiente decil representan un 47,7 % de su renta inicial. Estos incrementos son muy relevantes. Por su parte, los 4.936 millones de euros de contribución del 10 % con más renta representan únicamente un 15,3 % de su renta inicial, a pesar de ser un importe superior.

Gráfico 3

Cabe destacar que los gráficos presentan la población que consta en el IRPF, formada por los declarantes y sus descendientes y ascendientes a cargo; no es el conjunto de la población catalana. La razón de ellos radica en que el universo poblacional de la muestra utilizada son los contribuyentes del IRPF y las personas dependientes.

Tal y como argumentan los autores (Arcarons et al., 2017a, 2017b), si al estudio de la reforma fiscal se incluyen los no declarantes, que en la práctica totalidad se situarían a la parte baje de la distribución, la financiación del coste adicional de la RBU se concentraría aún más en la parte alta de la distribución. El resultado es que aproximadamente el 20 % más rico de la población sería quien financiaría la RBU, ya que serían contribuyentes netos respecto de la situación previa. El 80 % restante de la población se mantendría en una situación similar o sería beneficiaria neta.

Otras simulaciones

La propuesta presentada es una propuesta concreta relacionada con la reforma del IRPF, que consiste en establecer un tipo impositivo único del 49 % con tal de financiar el coste adicional de implantar una RBU, exenta de tributación, para toda la población. El motivo principal de establecer un tipo único es para simplificar.

Los autores han llevado a cabo otras simulaciones, como por ejemplo establecer el importe de la RBU en función de la composición del hogar, con tal de tener en cuenta las economías de escala dentro del hogar, o establecer un tipo impositivo del IRPF por tramos. En los distintos casos, el resultado es que la financiación del coste adicional de una RBU se concentra más entre los individuos con más recursos y, por lo tanto, la reforma fiscal es más progresiva.

Sin embargo, además del IRPF, existen otras figuras impositivas que se podrían introducir. Y las abordaremos en un próximo artículo.

Guillem Castells es economista de la Oficina del Plan piloto para implementar la RBU en la Generalitat de Catalunya.

_________________________________________________________________________________

[1] Tal y como explican los autores, el establecimiento de un tipo único en las propuestas de financiación presentadas se debe sobre todo a la voluntad de simplificar. El modelo permite la introducción de tipos impositivos por tramos.